「追証」という言葉は、FXに限らず株でもCFDでも証拠金取引を行っていれば頻繁に登場する言葉です。

レバレッジをかけた取引の場合には、売買した方向に相場が動いてくれれば、少ない資本で大きな利益を確保することができます。

しかし、運悪く自分の想定していた方向に相場が動かなかった場合、損失にレバレッジがかかって大きく含み損が膨らむことになってしまうのです。

そのままにしておくと、強制決済をかけられてしまうのが日本の証拠金取引市場の特徴です。それを免れるために、証拠金を追加で入金する「追加証拠金」を略して「追証」と呼ぶのです。

FXの世界では投入した証拠金以上に損失が発生してしまう、2つのケースがあります。

1.スプレッドが驚くほど広がってしまい、想定していた強制ロスカットポイントよりも遥か下で損切り決済になった。

2.インターバンクが暴騰・暴落で価格を出さず、想定より大きく下の価格が提示されたことにより、その値段で強制決済が実行された。

2016年3月17日に起こった「楽天FX1500pipsスプレッド事件」は「1」にあたり、

2015年1月15日に起こった「スイスフランショック」は「2」にあたります。

スイスフランショックに関しては、インターバンクが過度な値動きに価格を提示できず、わずか数分間の出来事によって多くの投資家の損失を招きました。

上記のような異常事態は実際に、国内のFX業者で頻繁に起こっていることです。

こうした証拠金を超える、大幅な損失が出た場合にも要求されることになるのが「追証」というわけです。

このケースでは取引を継続するのではなく、確定した損失分の穴埋めに対してお金を払うことになります。ネットの情報などみていると、数千万円単位の追証を請求されたケースもあるようです。

レバレッジ25倍の国内業者であっても、このような不幸な事態が訪れることになるわけです。

では、海外FX業者を使ったハイレバレッジ取引で同じような事が起きてしまった場合はどうなってしまうのでしょうか。

普通に考えれば、国内の業者よりも遥かに高いレバレッジを掛けているわけですから、その損失は「現実離れした天文学的金額」になってしまう可能性があるのではないか?と考えてしまいます。

しかし、国内業者とは違い、海外FX業者には投資家を保護するとっておきのシステムが存在するのです。それが「ゼロカットシステム」と呼ばれるものです。

海外の業者のほとんどが採用しているゼロカットシステム

「ゼロカットシステム」というのは口座で保有している、証拠金の全額が相場の変動で文字通り「ゼロ」になった段階で取引が終了するという仕組みです。

「ゼロカットシステム」というのは口座で保有している、証拠金の全額が相場の変動で文字通り「ゼロ」になった段階で取引が終了するという仕組みです。

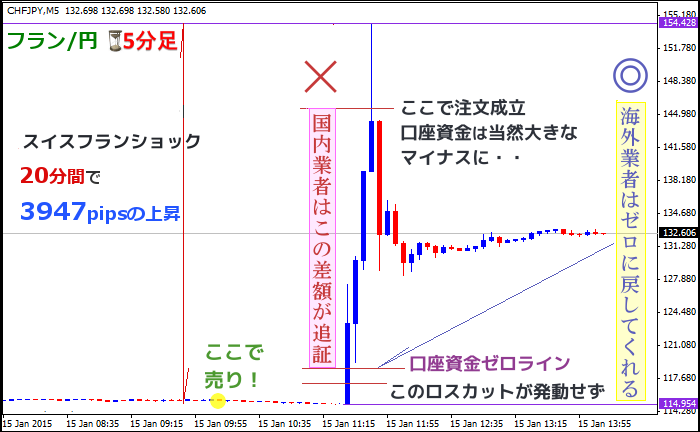

下記、スイスランショックのチャートで確認すると分かりやすいです。この動きをリアルタイムでみていましたが、後から振り返ってみても本当に・・恐ろしいチャートですね。

これは、スイスフラン/円の5分足チャートです。スイス中銀が対ユーロでの「上限設定撤廃」を背景にわずか20分間で「3947pips」上昇しています。

値動きが凄すぎて・・暴騰前のローソク足が「点」になってしまっていますが、仮に115円台前半で売りポジションを持ったとしましょう。

ロスカットラインは117.50円です。少々ストップ幅が広いですが、当初は「250pips」で損切りをする予定だったわけです。口座の資金がゼロになってしまうラインは「119.00円」です。

しかし、急激な上昇によりインターバンクの「値とび」が起きてしまい、117.50円のストップは約定せず、次にレートがついたのが「145円」でした。(あくまでも例ですので実際の約定状況とは異なります。)

国内業者の場合「ゼロライン119.00円」-「約定レート145.00円」=26円(2600pips)が追証という恐ろしい事態になってしまいます。

しかし、海外業者の場合は「ゼロカットシステム」が働きますので、この差額を「ゼロ」に戻してくれるのです。

ほとんどの海外FX業者の場合、ゼロカットが発動される時「ゼロ円」をオーバーして、一旦は口座残高が「マイナス」になります。しかし、即日、または翌日には業者が「ゼロにリセット」してくれますので、その点は心配不要です。

このシステムですと、確かに口座資金は全て失うことになりますが、それ以上の損失は一切トレーダーに請求してこないという、なかなかよくできた仕組みなのです。

このような「証拠金を超える損失が発生する事態」というのは思いのほか多く起きています。

この場合、国内のFX業者は当たり前のように「投資家に追証の請求」を突きつけてくることになります。

つまり国内のFX業界で自主設定している「強制ロスカット」だけでは消費者保護という視点でみると、ほとんど役に立っていないことがよくわかります。

一方、海外FX業者はより個人投資家保護が行き届いており、上記「スイスフランショック」の時も、海外FX業者のほとんどは「ゼロカットシステム」を履行して、それを超えた損失を顧客に請求することはありませんでした。

興味深いのは、この時日本の人気FX業者である「DMM」の海外部門は同様にゼロカットを適用していたのです。(国内では適用せず)

この仕組みがなぜ国内では適用されないのか?は依然としてよくわかりませんが、国内業者にとって何か不都合な事情があることだけは間違いなさそうです。

金融庁がこうした「肝心な仕組み」の導入をしていないところは、非常にクビを傾げたくなるような状況といえます。

ゼロカットシステムは世界中のトレーダーを救っている

暴落というのはリーマンショックでもそうですが、一定の期間に必ず起こるものであり、それは歴史が証明しているところです。その度に国内のトレーダーは莫大な損害を引き受けさせられています。

それに比べると海外のトレーダーはこの「ゼロカットシステム」のおかげで、初期投資の自己責任額を超える損失を押し付けられずに済んでいるのです。

ある意味では、海外業者を利用してFX取引をした方が「国内業者利用よりはるかに安全」だともいえるのです。

国内業者もFXの業界団体も、この仕組みの話については多くを語りません。

一方、欧米からスタートしたネット利用のFX取引では、海外業者の方が顧客のリスクを軽減する装置を導入して、それを厳密に履行していることがわかります。

この領域については、海外FX業者の方がより「顧客志向の対応」をしているのです。