為替相場というのは時として全く、予期せずに暴落に直面することがあります。

ある程度事前に予測できていても、そのタイミングは殆ど予知できないことが多いのですが、まったくの寝耳に水で暴落が引き起こされることもあるのです。

その典型となったのが「2015年1月15日」の日本時間の夕刻、突然引き起こされたいわゆる「スイスフランショック」です。

今回は恐らくこの先何年も語り継がれていくであろう、スイスフランショックの原因から私達個人投資家が学ぶべきことを考えていきたいと思います。

2015年1月15日に突如起こった悲劇

この事件の原因は、2015年1月15日に発生したスイス中銀の永続的な対ユーロ介入の突然のギブアップ宣言による、スイスフランの暴騰でした。

この1月15日までスイス中銀は、

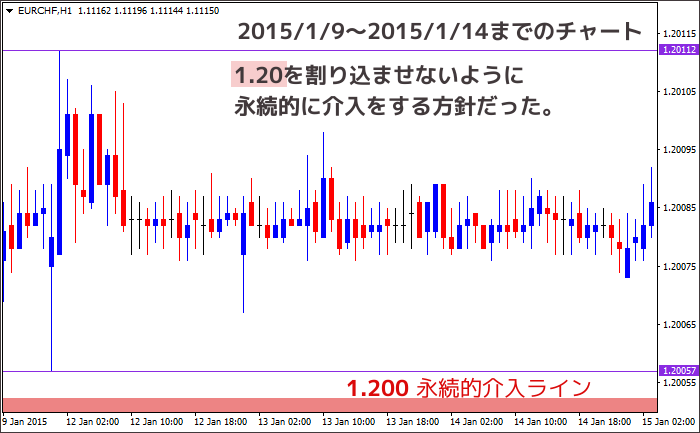

「対ユーロで1.2を割り込むような下落があれば永続的に介入を行う」と市場で宣言しており「1.2000」に近づいたところで、常に言葉通り介入を行ってきました。

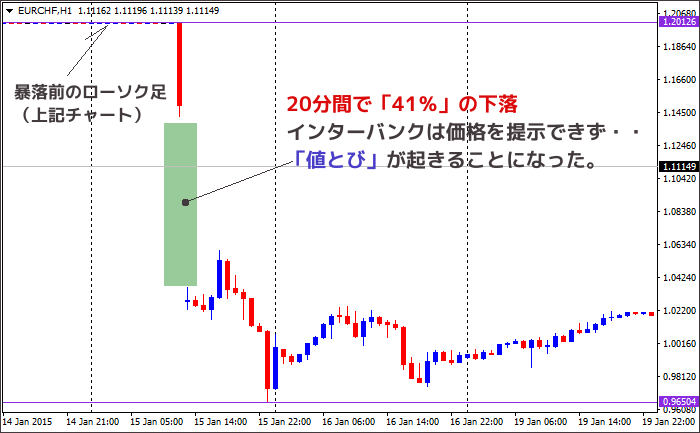

下記はユーロ・スイスフランの1時間足チャートです。このチャートが象徴するように、「1.2000」を割らせないように介入をし、長いこと「ヨコヨコ」の動きが継続されてきました。

ところが、1月15日に「資金的に介入のコストを国として負担できる状況を超えた為、永続介入を止めることにした。」とスイス中銀が突然発表したのです。結果、ユーロスイスフランは暴落し、スイスフラン高が猛烈に進むことになってしまいました。

なんとこの暴落が始まってからたった20分間で、ユーロスイスは41%暴落することとなり、ユーロドルもドル円も大きな影響を受けることになったのです。

全く予期せぬ事態に発展

さすがにこれだけ短時間で相場が急変してしまいますと「インターバンク」も価格を提示できなくなってしまいます。

いつもは電子的にインターバンクから提示された価格を利用して、常に顧客に売買価格を出していたFX業者も、さすがに取引停止に追い込まれることとなったのです。

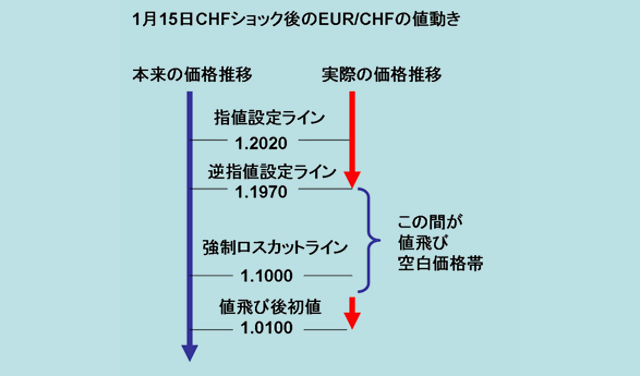

多くの投資家は「ユーロ/スイスフラン」について、介入期待から1.2ぎりぎりの1.2020あたりに買い指値を置いておき、まさかの下落に備えて1.1970辺りに、自主的にロスカットする損切りの逆指値を置いておきました。

この逆指値の設定ラインぐらいまでは、相場も通常の下落と同じように下げたので、なんとかこの逆指値注文は成立しました。

しかし、その後売りが集中したことから、インターバンクに値が出ないという異常事態が発生し、1.01レベルまで完全に値が飛んでしまうという状況が起きてしまったのです。

FX業者が設定した強制ロスカットレベルは、この間に多数置いてあったわけですが、値が飛んだことから値がなくなるという現象が起きて、その後始めてついた1.01というレートで強制ロスカットが履行されたことが、歴史的な相場の原因となったのです。

つまり強制ロスカットを実行したのに「投入証拠金を上回る損失」が出てしまったのです。

値が途中でワープしてしまったことで、強制ロスカットで本来損切りすべきレベルから、遥か下の方で損切りが履行されるといった、投資家にとっては到底理解しがたい、予期せぬ事態に発展しました。

当然個人投資家はこうしたことが起きるとは全く思っていませんでしたから、下落しても「強制ロスカットで終わり」と考えていたわけです。

しかし、FX業者からはさらに損失分の「追証」を求められる事態に発展し、一部では裁判沙汰にさえなっている状況です。

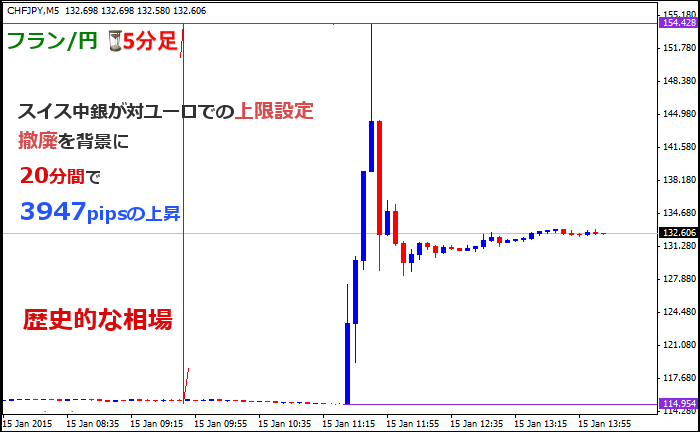

このようなケースはまさにレア中のレアケースですが、FXの世界では起こりうる事態でもあるのです。このスイスフランショックでは、ユーロ/フランだけではなく、フランに関わる通貨ペアは全て影響を受けました。

国内のFX業者ではユーロ/フランのスプレッドが広い為、この通貨ペアを積極的に取引している方は少なかったのですが、フラン/円や米ドル/フランを取引していた投資家は大きな被害を被ることになりました。

※スイスフラン/円 5分足チャート

暴落時には「値跳び」という現象が起きる

FXにおける「ストップロス」というのは、列車の線路上に通行を妨げる「車止め」を置くようなものです。

FXにおける「ストップロス」というのは、列車の線路上に通行を妨げる「車止め」を置くようなものです。

絶対にその地点を通り過ぎようとする列車は「車止めに邪魔されてストップするもの」というイメージを多くの投資家がもっていることと思います。

しかし、実際に暴落が起きるといくつかの理由から、こうした車止めにあたるストップロスで相場が止まらず、ワープする現象もあり得る事が、このスイスフランショックの暴落で明るみに出ることになったのです。

ある一定のレベルまで、移動した段階で値がでなくなり、次に値が復帰した時にはストップロスのラインを大幅に下回るという形が「値とび」ということになります。

これはインターバンクが価格を提示しなくなることで、こうしたとんでもない事態を引き起こす大きな原因となっています。

またこれに付随する問題として、スプレッドがとてつもなくワイドになってしまい、売りと買いの差だけで「400pips」などというありえない事態に陥るここともあります。

この場合、ストップロスはついたけれど履行された金額は、想定ストップロスのラインや強制ロスカットラインよりも400pips下だったという驚きの状況を生み出すことになるのです。

多くの個人投資家は、そんなもの見たことないと思ったはずですが、それが実際に起きてしまったのがこの「スイスフランショック」ということになりました。

暴落が起きるとストップロスも強制ロスカットも機能しない

このスイスフランショックでわかったことは、国内のFX業者を利用して自主的にストップロスをおいても、あるいは業者が設定している強制ロスカットを使っても、

「損失を証拠金内で食い止めることができない」ということです。

こういうことがあるから取引約款の中に「証拠金を超える損失が引き起こされることもある、リスクの高い投資売買」だと書かれていることがやっと理解できた方も多かったことと思います。

こうしてみると、金融庁がしきりに業界に働きかけて設定することとなった「強制ロスカット」などという仕組みは、全くの子供騙しで暴落がおきると利用者保護にはなんら寄与しない事が、かなりはっきりしてしまったと言えます。

個人投資家を救った海外FX業者のゼロカットシステム

こうしたスイスフランショックのような大事件が起きた時に、個人投資家を救ってくれたのが、海外FX業者でも多く設定されている「ゼロカットシステム」でした。

このゼロカットシステムというのは、他の項目でも細かくご説明していますが、投入した証拠金がなくなったら、すべてポジションを損切りしてお終いにするという単純な仕組みです。

暴落などでどれだけ損失がでても、個人投資家の負担は投入した証拠金だけというわかりやすい仕組みなのです。この場合マージンコールも出てきませんし、証拠金内の強制ロスカットもありません。

500倍とか888倍といった猛烈なレバレッジの場合には、少ない証拠金でも大きな取引ができます。

戦略として、「当初から投入証拠金が無くなるまで売買すると腹をくくってトレード」していれば、最悪証拠金分の損失だけでトレードを終了させることができるわけです。

実は上述の2015年1月15日のスイスフランショックの時にも「ゼロカットシステム」を設定した海外FX業者で取引をしていた、日本人の個人投資家は多数存在しましたが、一部の不誠実な業者を除き、この暴落で追証を求められた人はいなかったのです。

この「ゼロカットシステム」について「自分は損切りをしっかり行うから大丈夫」と考えていて、必要がないものと思われる方も多いのですが、いざとなったときにはかなりの効力を発揮してくれる仕組みになっているのです。

「ゼロカットシステム」について、詳しくは下記の記事をご覧ください。

ゼロカットを忠実に履行した結果「会社が破綻」

「ゼロカットシステム」を導入していたイギリスの世界的FX会社「アルパリ」は、このスイスフランの暴落で業者自体の損失が膨らみました。

しかも、ゼロカットシステムの取引条件下で売買している「個人投資家に請求することはできない」と判断して、アルパリジャパンを含むアルパリブランドを早々に清算することを決定しています。

このアルパリの例から分かるように、業者にとってゼロカットシステムというのは、

「暴落時には会社存亡の危機につながるほどリスクのある仕組み」です。

逆に言うと、会社が破綻に陥ったとしても、個人投資家をしっかり守ってくれる優秀な仕組みになっていることがわかります。

「全く問題ない」と発信したのがXM

破綻に追い込まれたFX業者があるなかで、全く経営に影響を与えないと発信する海外FX業者もありました。

XMでは、スイスフランショックの翌日に下記のメールを配信しています。

昨日のスイス国立銀行 によるEUR/CHF の上限撤廃の決定の結果、XM には影響がないことを弊社のお客様に保証致します。今回の件における弊社のビジネスへの総括的な影響は取るに足りないものであります。

取るに足りないとは、なんたる自信。この事件を逆手に取ってビジネスに活かす姿勢を強く感じますが、こういったアナウンスは口座を保有しているトレーダーに安心感を与えるものです。

そして、後日届いたメールが下記です。

■CHFに関する最新情報

大切なお客様、 スイス国立銀行がEUR/CHFの上限撤廃の決定したことよって引き起こされた最近の市場での非常に大きな値動きによって、XMはスイス国立銀行による大混乱の影響は受けての暴落の影響は受けていないことをお客様に保証致します。XMは常にマイナス残高の自動的な保護を提供していることをお客様に再度ご案内申し上げます。

当社は、この度のEURCHF通貨ペアの異例な値動き等の混乱時には、特にお客様に対する当社の忠誠心の現れとして、こちらのマイナス残高の自動的な保護を継続していく所存です。

先週中にマイナス口座残高が発生した全てのお客様は、当社の評判と強みへのお約束を果たす為に、マイナス残高が起こりうる他のケース同様に、それらのマイナス残高は既にリセットされています。

今回の暴落でマイナス残高になってしまった投資家は、既に「ゼロ円」に戻しているということを伝えています。そして、将来的にも「ゼロカットシステム」の継続を「忠誠」しています。

国内のFX業者なら安全というのは必ずしも正しくない

国内の店頭FXも事業がスタートしてから、かなり時間が経過したことから成熟化が随分と図られました。金融当局の様々な行政指導もあって、海外のFX業者よりも安全・安心というイメージが形成されています。

しかし、本質的な利用者保護という視点でみますと、なぜかこの「ゼロカットシステム」を導入する企業は一社もなく、金融庁もこれを促進する姿勢は全く見せていません。

スイスフランショックのような暴落が起きれば、こうしたシステムを導入している海外のFX企業の方が、よほど利用者を保護してくれる立場にあり、国内業者が安全というのは「幻想に近い」ことを改めて感じさせられます。

もちろんゼロカットシステムでも、口座に保有している証拠金はすべて無くなることになってしまいます。

ですが、追証という形で莫大な借金を背負うことになったり、FX業者と裁判で争うなどということを考えれば、かなり合理的なシステムであることは理解できます。

この2015年スイスフランショックで引き起こされたことで「国内業者の本質的な安全性」について、クエスチョンマークをつける投資家が増えているのもまた事実です。

継続的に利益を上げ続けている投資家であっても、このような1回の取引リスクで勝ち分をはき出してしまう危険性を考えるならば、ゼロカットシステムを導入している海外FX業者を選択するというのも一つの判断ではないかと思います。

これは、海外FX業者取引の意外な大きなメリットといえるのです。